Por Lucas Bastos em 01/06/2020

Quando investimos com o objetivo de acumular patrimônio e gerar renda, compramos ações por um longo período de tempo, pagando os mais variados preços, geralmente, crescentes. É muito raro, seja qual for o perfil do investidor, que ele compre ações uma única vez. Sendo assim, dadas duas ou mais compras de um determinado ativo, o conceito de preço médio é uma forma simplificada de avaliar o investimento, como se apenas um único aporte tivesse sido realizado.

Por exemplo, um investidor que possui 1.000 ações PMSA3 da empresa fictícia Preço Médio S.A., adquiridas a 10 reais por ação, em média, gastou um total de 10.000 reais para comprá-las, ainda que tenha realizado diversas operações e pagado preços bastante diferentes em cada uma delas.

Uma vez que o cálculo do preço médio não leva em consideração o tempo, não faz sentido calcular a rentabilidade do investimento com base em preço médio. No entanto, é bastante simples calcular o resultado, tanto em termos absolutos quanto percentuais. Com isso, é possível saber rapidamente se o investimento está dando lucro ou prejuízo.

Voltando ao exemplo anterior, se as ações PMSA3 estiverem sendo negociadas hoje a 13 reais, o investidor teria um resultado de 3 mil reais ou de 30% e, portanto, estaria tendo lucro. Por outro lado, caso o preço de mercado dessas ações fosse 8 reais, o resultado seria de 2.000 reais negativos e, consequentemente, o investidor estaria no prejuízo.

Por ser um conceito tão simples e intuitivo, praticamente todo mundo que investe em renda variável sabe calcular o preço médio ou, pelo menos, conhece bem o conceito. Portanto, é natural utilizá-lo como um indicador imediato de lucro ou prejuízo.

O cálculo do preço médio

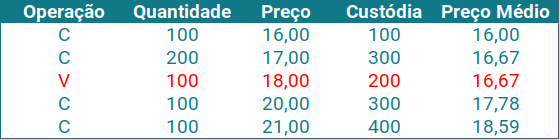

Considere a lista abaixo de operações realizadas por um investidor que comprou e vendeu PMSA3 ao longo de um determinado tempo.

A primeira operação consiste na compra de 100 ações a 16,00 reais cada. Como se trata da primeira compra, o preço médio é o próprio preço de compra. Em seguida, ao pagar 17,00 reais por ação na compra de mais 200 ações, o investidor passa a ter 300 ações em carteira (custódia) a um preço médio de 16,67 reais.

Para calcular o preço médio, usa-se a fórmula:

PM = (Qa* PMa+ Pc* Qc) / QT

onde PM é o preço médio de compra do ativo na carteira, Qa é a quantidade em carteira antes da compra, PMa é o preço médio anterior, Pc é o preço de compra incluindo os custos com corretagem e outras taxas, Qc a quantidade comprada e QT a quantidade total depois da compra.

Note que a terceira operação da tabela é uma venda. As vendas não modificam o preço médio de compra; apenas reduzem a quantidade em custódia. Dessa forma, o investidor ficou com 200 ações PMSA3 em carteira, adquiridas pelos mesmos 16,67 reais por ação.

As operações subsequentes aumentam a quantidade de ações em custódia e atualizam o preço médio através da fórmula apresentada acima.

Reduzir o preço médio é bom, mas há riscos

A ideia de tentar reduzir o preço médio aparece sempre que a cotação de uma ação começa a cair e fica mais forte à medida que a queda se acentua. Ela surge do medo de perder dinheiro e também da vontade de aproveitar a queda para ganhar mais.

Aproveitar uma queda de preços para baixar o preço médio é uma ótima ideia, desde que o ativo seja bom e que as cotações voltem a subir. Quanto menor o preço médio, melhor é o resultado obtido com a compra do ativo. O problema é que nunca é possível saber com 100% de certeza se as ações irão se recuperar ou não.

Os principais erros cometidos ao comprar ações que estão caindo são: não avaliar o risco do ativo e assumir uma postura de jogador. Ao falar de ação que está caindo, não me refiro a quedas sistemáticas, como as provocadas por crises, ou pequenas correções e flutuações normais de mercado, mas sim a quedas prolongadas de um ativo específico, destoantes dos ativos semelhantes. Essas são as quedas que valem a pena prestar atenção, pois podem indicar deterioração do ativo.

O risco do ativo é a questão fundamental que precisa ser respondida antes de qualquer coisa. Se você possui ações de uma empresa porque acredita ser um bom investimento, mas num dado momento as cotações caem a ponto de fazê-lo querer comprar mais para reduzir seu preço médio, a primeira coisa que você deve fazer é reavaliar a empresa. Por melhor que ela seja, não há garantias que permanecerá assim para sempre. Tudo pode mudar. Há diversos exemplos de empresas excelentes, que de um momento para outro, deixaram de ser lucrativas e suas cotações desabaram de forma brutal.

Ao reavaliar uma empresa, verifique se algo mudou a ponto de afetar seus fundamentos e, nesse caso, avalie se é algo temporário ou definitivo. Se for algo passageiro, pode ser uma excelente oportunidade de aumentar sua posição nessa empresa. Caso contrário, talvez você deva, após entender a situação, vender suas ações e investir em algo melhor.

Não reavaliar o risco do ativo pode fazê-lo aportar muito dinheiro, por muito tempo, numa ação que jamais se recuperará, afetando profundamente o desempenho da sua carteira no longo prazo.

Assumir uma postura de jogador é outro erro bastante comum que, em muitos casos, é cometido de forma até inconsciente. Toda vez que compramos ativos de investimento baseados em algum tipo de aposta ou expectativa sem fundamento, estamos agindo como jogadores.

Comprar ações de empresas sem avaliação prévia dos fundamentos, apenas porque o preço caiu ou porque acha que está barato são comportamentos de apostadores e não de investidores. Quando o sujeito já possui a ação e o seu objetivo é a redução do preço médio, a postura mais arriscada e destrutiva é a que eu chamo de: "dobrar a aposta".

O investidor jogador tem necessidade de dobrar a aposta toda vez que ele tenta reduz o preço médio, mas a ação continua caindo. O problema é que, à medida que a quantidade da ação aumenta na carteira, é necessário um aporte cada vez maior para obter o mesmo efeito. Ao continuar nessa empreitada, muito rapidamente o "jogador" ficará excessivamente exposto ao ativo, incapaz de reagir a uma queda prolongada. Se resolver vender no prejuízo, perderá uma quantidade de dinheiro muito maior do que perderia se não tivesse "dobrado a aposta".

Tentar baixar o preço médio a qualquer custo pode gerar um enorme desequilíbrio na carteira, aumentando muito o risco de perda financeira.

A forma correta de investir com eficiência

Indo direto ao ponto, não acredito que devamos nos preocupar muito com o preço médio de compra. Não temos qualquer controle sobre o futuro das empresas que somos sócios. Se fizermos boas escolhas, a maioria dos nossos investimentos serão bem sucedidos e, dado o tempo necessário, alcançaremos nossos objetivos.

O que podemos fazer, e que realmente importa, é escolher bons ativos e fazer aportes inteligentes, que remunerem bem o nosso dinheiro e mantenha nossa carteira equilibrada. Aportes regulares e bem distribuídos reduzem o risco específico dos ativos e contribuem para aumentar o retorno do investimento. Indiretamente, sempre que possível, os preços médios serão reduzidos de forma segura.

Os artigos Como melhorar o balanceamento da sua carteira de ações e Diversificação ou pulverização? Como fazer uma alocação inteligente ensinam como aperfeiçoar sua carteira, balanceando e diversificando na medida certa.

Utilizando a metodologia explicada nesses textos, o primeiro passo para investir com eficiência é definir metas de alocação para cada ativo da sua carteira, incluindo aqueles que você ainda não possui. Isso pode ser feito de duas formas: utilizando a forma simplificada de alocação e a forma otimizada.

A alocação simplificada atribui metas iguais para todos os ativos da carteira. Por exemplo, uma carteira com 10 ações terá metas alocação de 10% para cada ação totalizando 100%.

A alocação otimizada, por sua vez, atribui metas proporcionais ao risco / retorno de cada ativo. A alocação otimizada tende a ser mais eficiente do que a alocação simplificada, mas exige conhecimento e esforço para implementá-la. Um ferramenta de apoio como a nossa ferramenta de gestão de carteiras facilita muito esse trabalho, calculando e atualizando suas metas em tempo real, tanto para alocação simplificada quanto otimizada.

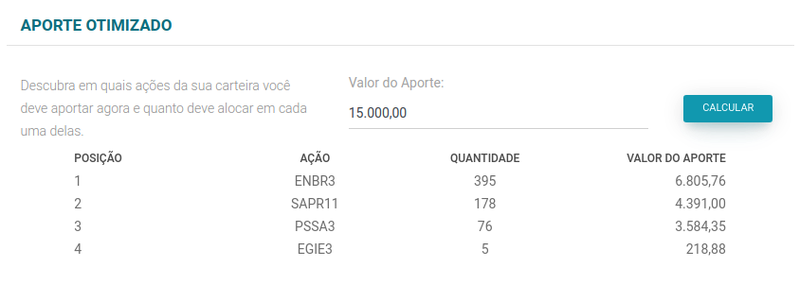

Com suas metas definidas, os aportes ficam mais seguros, basta tentar manter os percentuais próximos das metas estabelecidas. Por exemplo, se sua carteira possui meta de alocação de 5% para uma determinada ação e você possui 4% do seu dinheiro nela, ainda há uma margem de 1% para alocação nessa ação. Se ela for a mais atrativa da sua carteira, no momento do aporte, é nela que você vai colocar o dinheiro, mas não muito acima de 1%. Caso você tenha mais dinheiro para aportar, deve procurar a segunda opção que atenda aos critérios de balanceamento e eficiência. Essa tarefa também pode ser muito facilitada com uma ferramenta de apoio como a nossa. Ao utilizar a função Aporte Otimizado, você só precisa preencher o valor do aporte e nosso algoritmo faz todo o trabalho pesado para você.

A figura abaixo mostra a função Aporte Otimizado em uso. O algoritmo seleciona, dentre as ações que fazem parte da carteira objetivo, as mais atrativas para aporte, calculando as quantidades exatas de cada uma delas que otimize a carteira como um todo.

Desde que sejam tomados os cuidados necessários, pode ser interessante comprar uma ação que esteja em queda com o objetivo de reduzir o preço médio. No entanto, acredito que seja mais seguro e vantajoso focar na gestão do risco / retorno da carteira. Sem dúvida, é uma forma mais confiável de investir com eficiência e segurança que se concentra em obter um bom retorno. Além disso, indiretamente, reduz o preço médio dos ativos, quando possível, e evita os principais erros cometidos pela maioria dos investidores.